ตลาดพันธบัตรโลกกำลังส่งสัญญาณเตือน ทั่วทั้งสหรัฐฯ สหราชอาณาจักร ยุโรป และเอเชีย อัตราผลตอบแทนพันธบัตรระยะยาวยังคงเพิ่มขึ้น แม้ธนาคารกลางจะปรับลดอัตราดอกเบี้ยนโยบายระยะสั้น

ความแตกต่างที่ผิดปกตินี้ทำให้นักลงทุนตั้งคำถามสำคัญว่า: ตลาดหุ้นจะสามารถเพิกเฉยได้นานแค่ไหน?

ทำไมผลตอบแทนถึงเพิ่มขึ้น แม้อัตราดอกเบี้ยถูกปรับลด

ในมุมแรกอาจดูย้อนแย้ง ธนาคารกลางใช้นโยบายผ่อนคลาย แต่ผลตอบแทนพันธบัตรระยะยาวยังคงไต่สูงขึ้น

พันธบัตรรัฐบาลสหราชอาณาจักรอายุ 30 ปีเพิ่งพุ่งขึ้นแตะ 5.69% ซึ่งเป็นระดับสูงสุดตั้งแต่ปี 1998

ในสหรัฐฯ อัตราผลตอบแทนพันธบัตรรัฐบาลอายุ 10 ปียังคงอยู่ใกล้ระดับสูงสุดในรอบหลายปี แม้จะมีการคาดการณ์การลดดอกเบี้ยของเฟดในเดือนกันยายน

นี่ไม่ใช่แค่ปัญหาเฉพาะพื้นที่ แต่เป็น ปัญหาในระดับโลก

นักลงทุนกำลังเรียกร้องผลตอบแทนที่สูงขึ้น โดยสะท้อนความเสี่ยงด้านการคลัง ภาวะเงินเฟ้อที่ยึดติด และการขาดดุลงบประมาณที่สูงขึ้นในอนาคต กล่าวอีกนัยหนึ่ง ตลาดพันธบัตรกำลังให้ความสำคัญน้อยลงกับสิ่งที่ธนาคารกลางทำในวันนี้ และมากขึ้นกับสิ่งที่รัฐบาลจำเป็นต้องหาเงินมารองรับในวันข้างหน้า

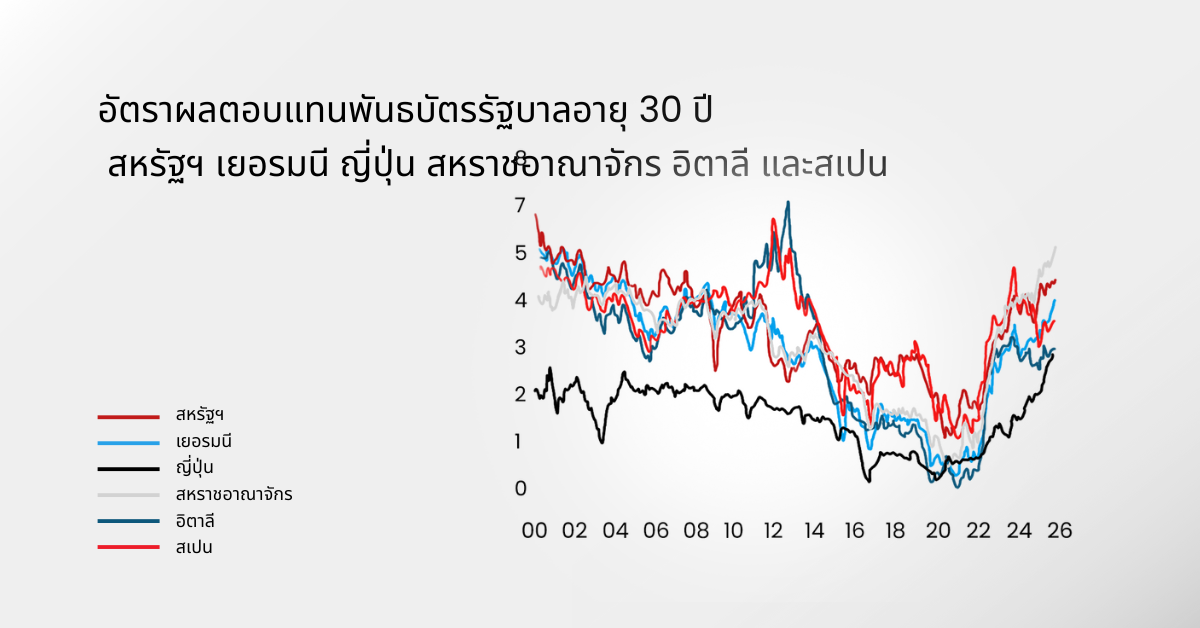

อัตราผลตอบแทนทั่วโลกกำลังพุ่งขึ้น

กราฟด้านบนแสดงให้เห็นถึงการเคลื่อนไหวที่แพร่หลายจริงๆ อัตราผลตอบแทนในสหรัฐฯ สหราชอาณาจักร เยอรมนี ญี่ปุ่น อิตาลี สเปน และฝรั่งเศส ต่างพุ่งขึ้นอย่างรวดเร็วตั้งแต่ปี 2022

สิ่งนี้เกิดขึ้นแม้ธนาคารกลางจะปรับนโยบายไปสู่การลดอัตราดอกเบี้ย

สำหรับนักลงทุน ความแตกต่างนี้ส่งสัญญาณชัดเจนว่า: ตลาดพันธบัตรกำลังเรียกร้องผลตอบแทนที่สูงขึ้น เนื่องจากความเสี่ยงด้านการคลัง ภาระหนี้ และความไม่แน่นอนของนักลงทุน มีน้ำหนักมากกว่านโยบายการเงินแบบผ่อนคลาย

เมื่อคลื่นโลกเคลื่อนไปในทิศทางเดียวกันเช่นนี้ ตลาดหุ้นก็ไม่อาจเพิกเฉยได้นาน

แรงกดดันทางการคลังกำลังขับเคลื่อนแนวโน้ม

นโยบายการเงินไม่ใช่ปัจจัยหลักที่อยู่เบื้องหลัง ปัจจัยหลักคือ นโยบายการคลัง

ยกตัวอย่างสหราชอาณาจักร รายจ่ายภาครัฐคาดว่าจะทะลุ 60% ของ GDP ในอีกไม่กี่ปีข้างหน้า ขณะที่รายได้ยังต่ำกว่า 40% ตามการคาดการณ์อย่างเป็นทางการ ความไม่สมดุลนี้ทำให้ต้องกู้ยืมเพิ่มขึ้น ซึ่งกดดันให้อัตราผลตอบแทนปรับสูงขึ้น โดยไม่ขึ้นอยู่กับสิ่งที่ธนาคารกลางต้องการ

เรื่องราวเดียวกันนี้กำลังเกิดขึ้นทั่วทั้งยุโรป สหรัฐฯ และญี่ปุ่น การขาดดุลงบประมาณที่สูง การออกพันธบัตรรัฐบาลอย่างเข้มข้น และความไม่ไว้วางใจของนักลงทุนอย่างต่อเนื่อง กำลังผลักดันให้อัตราผลตอบแทนระยะยาวพุ่งสูงขึ้น แม้อยู่ในรอบการลดดอกเบี้ยก็ตาม

ทำไมหุ้นถึงแคร์ต่ออัตราผลตอบแทนพันธบัตร

สำหรับตลาดหุ้น การเพิ่มขึ้นของอัตราผลตอบแทนไม่เคยเป็นเรื่องกลางๆ เมื่อผลตอบแทนสูงขึ้น อัตราคิดลด ที่ใช้ประเมินกำไรในอนาคตก็สูงขึ้นตาม ซึ่งกดดันต่อมูลค่าของหุ้นโดยตรง

หุ้นกลุ่มเติบโต โดยเฉพาะ หุ้นเทคโนโลยี ได้รับผลกระทบมากที่สุด เนื่องจากการประเมินมูลค่าพึ่งพาการคาดการณ์กำไรในอนาคตอย่างหนัก ในขณะเดียวกัน หุ้นคุณค่าอย่างพลังงาน ธนาคาร และสินค้าโภคภัณฑ์มักจะต้านทานได้ดีกว่า แต่หากผลตอบแทนยังคงปรับขึ้นต่อไป ความกดดันก็จะแผ่ขยายไปทั่วทั้งตลาด

ความเปลี่ยนแปลงนี้ได้เริ่มส่งผลต่อตำแหน่งการลงทุนแล้ว กองทุนเฮดจ์ฟันด์และนักลงทุนสถาบันยังคงระมัดระวังต่อหุ้นสหรัฐฯ ในช่วงก่อนเดือนกันยายน ซึ่งตามสถิติถือเป็นหนึ่งในช่วงเวลาที่ผันผวนที่สุดของตลาดหุ้น หลายฝ่ายจึงหันไปจัดสรรพอร์ตใหม่สู่สินค้าโภคภัณฑ์ เงินสด และตลาดนอกสหรัฐฯ

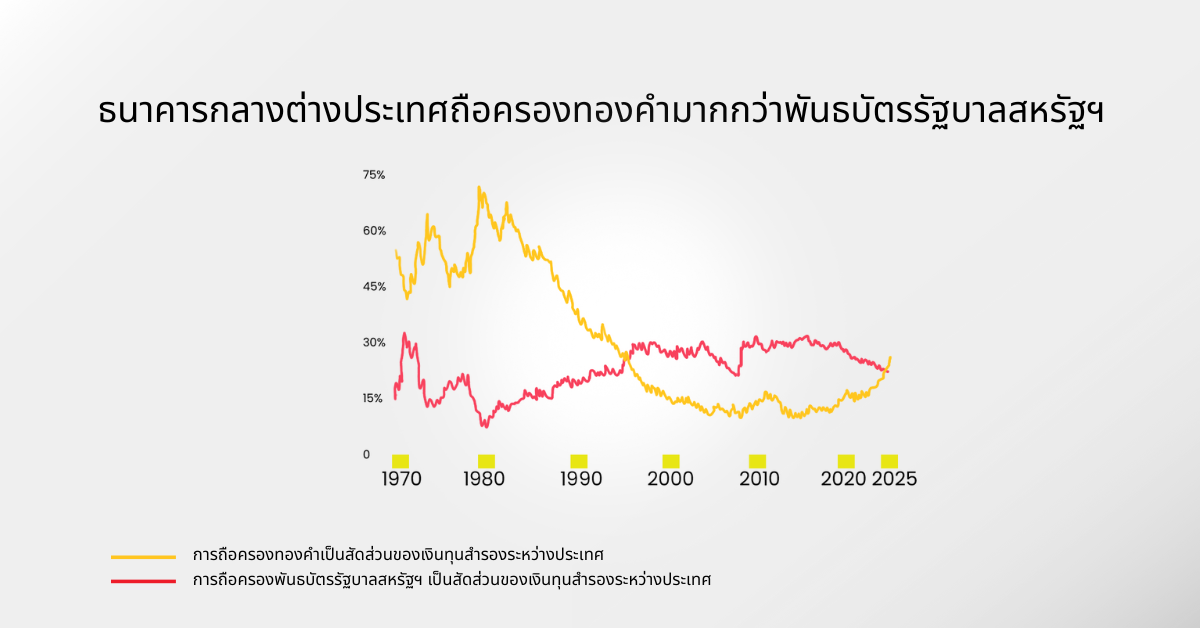

สินทรัพย์ปลอดภัยกลับมาอยู่ในเกมอีกครั้ง

การเบรกเอาต์ของราคาทองคำที่ทะลุ $3,500 ไม่ใช่เรื่องบังเอิญ เมื่อความเสี่ยงทางการคลังเพิ่มขึ้นและอัตราผลตอบแทนที่แท้จริงยังอยู่ในระดับสูง นักเทรดจึงมองหาทางเลือกใหม่แทนหุ้นและพันธบัตรรัฐบาล ขณะเดียวกัน ธนาคารกลางทั่วโลกก็ยังคงเพิ่มการถือครองทองคำสำรอง ซึ่งยิ่งเป็นแรงหนุนต่อโลหะมีค่า

ประเด็นนี้สะท้อนธีมที่กว้างขึ้น: เมื่อพันธบัตรไม่สามารถมอบเสถียรภาพได้ ทุนย่อมหันไปหาความปลอดภัยที่อื่น การหมุนเวียนนี้จึงมีความหมายต่อนักเทรดที่ติดตามทั้งหุ้นและสินค้าโภคภัณฑ์อย่างใกล้ชิด

สิ่งที่นักเทรดควรจับตาต่อไป

1. เส้นอัตราผลตอบแทน

หากเส้นชันขึ้นต่อ จะเป็นสัญญาณว่าตลาดพันธบัตรคาดการณ์ความเสี่ยงระยะยาวที่สูงขึ้น

2. การประชุม FOMC เดือนกันยายน

หากเฟดส่งสัญญาณผ่อนคลาย อาจเร่งความผันผวนระยะสั้นในทุกสินทรัพย์

3. ฤดูกาลประกาศผลประกอบการ

หากอัตราผลตอบแทนที่สูงขึ้นเริ่มกระทบกำไรของบริษัท หุ้นอาจต้องถูกประเมินมูลค่าใหม่

4. กระแสเงินเข้าสินทรัพย์ปลอดภัย

จับตาทองคำและดอลลาร์สหรัฐ เนื่องจากมักเคลื่อนไหวเร็วกว่าหุ้นในช่วงที่นักลงทุนลดความเสี่ยง

ประเด็นสำคัญอัตราผลตอบแทนพันธบัตรทั่วโลกกำลังพุ่งขึ้น แม้ธนาคารกลางจะปรับลดดอกเบี้ย ความแตกต่างนี้ไม่ใช่สัญญาณรบกวน แต่คือสัญญาณเตือน

แรงกดดันทางการคลัง การกู้ยืมจำนวนมาก และความกังวลเรื่องเงินเฟ้อ กำลังกดดันให้ตลาดต้องประเมินความเสี่ยงใหม่

สำหรับตลาดหุ้น นี่ไม่ใช่สัญญาณการล่มสลายทันที แต่การเพิกเฉยต่อตลาดพันธบัตร มักสร้างต้นทุนที่แพงในประวัติศาสตร์

เมื่ออัตราผลตอบแทนทั่วโลกปรับขึ้นพร้อมกัน มักเป็นจุดเปลี่ยนสำคัญของมุมมองนักลงทุน หากอัตราผลตอบแทนยังพุ่งต่อไป คำถามไม่ใช่ว่าหุ้นจะตอบสนองหรือไม่ แต่คือจะตอบสนองเร็วแค่ไหน

การเปิดเผยความเสี่ยง

หลักทรัพย์ ฟิวเจอร์ส CFD และผลิตภัณฑ์ทางการเงินอื่นๆ มีความเสี่ยงสูงเนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงินพื้นฐาน เนื่องจากความเคลื่อนไหวของตลาดที่ไม่พึงประสงค์และคาดเดาไม่ได้ อาจเกิดการขาดทุนมากกว่าการลงทุนเริ่มต้นของท่านในระยะเวลาอันสั้น

โปรดตรวจสอบให้แน่ใจว่าท่านเข้าใจความเสี่ยงของการซื้อขายกับเครื่องมือทางการเงินแต่ละประเภทอย่างถ่องแท้ก่อนทำธุรกรรมกับเรา หากท่านไม่เข้าใจความเสี่ยงดังที่ได้อธิบายไว้ในนี้ ควรขอคำแนะนำจากผู้เชี่ยวชาญอิสระ

ข้อจำกัดความรับผิดชอบ

ข้อมูลที่ปรากฏในบล็อกนี้มีไว้เพื่ออ้างอิงทั่วไปเท่านั้น ไม่ได้มีเจตนาให้เป็นคำแนะนำการลงทุน ข้อเสนอแนะ คำเชิญ หรือการเสนอขายหรือซื้อเครื่องมือทางการเงินใดๆ ทั้งนี้ไม่ได้พิจารณาถึงวัตถุประสงค์การลงทุนหรือสถานการณ์ทางการเงินเฉพาะของผู้รับข้อมูลแต่ละราย ผลการดำเนินงานในอดีตไม่สามารถเป็นตัวบ่งชี้ที่เชื่อถือได้สำหรับผลการดำเนินงานในอนาคต D Prime และบริษัทในเครือไม่ให้การรับรองหรือรับประกันใดๆ เกี่ยวกับความถูกต้องหรือความสมบูรณ์ของข้อมูลนี้ และไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายใดๆ อันเกิดจากการใช้ข้อมูลนี้หรือลงทุนตามข้อมูลดังกล่าว