ความขัดแย้งระหว่างอิสราเอลและอิหร่านเมื่อเร็วๆ นี้อาจทำให้คุณนึกถึงภาพราคาน้ำมันที่พุ่งทะลุเหนือแนวต้านอย่างรวดเร็ว แต่ก่อนที่คุณซื้อด้วยความตื่นตระหนก ลองคิดทบทวนถึงปัจจัยต่างๆ และวิเคราะห์สถานการณ์ก่อนลงทุน

บทความนี้สำรวจสองมุมมอง อันดับแรก เราจะวิเคราะห์ว่าเหตุใดราคาน้ำมันจึงไม่สามารถพุ่งสูงเทียบเท่ากับที่ตลาดกลัว อันดับสอง เราจะวิเคราะห์กับสถานการณ์ตรงกันข้าม: ปัจจัยใดที่สามารถผลักดันราคาน้ำมันดิบให้สูงกว่า 100 ดอลลาร์ต่อบาร์เรลได้

เหตุใดความขัดแย้งระหว่างอิสราเอล-อิหร่านจึงไม่สามารถทำให้ราคาน้ำมันพุ่งสูงเหนือ 100 ดอลลาร์ต่อบาร์เรล?

1. การยกเลิกการผลิตถือเป็นเรื่องใหญ่

การโจมตีทางอากาศไม่สามารถขัดขวางการผลิตน้ำมันได้ ปัจจัยที่สามารถส่งผลกระทบอย่างมีนัยสำคัญต่ออุปทานทั่วโลกจำเป็นต้องมีการรบอย่างเต็มรูปแบบ ซึ่งเป็นสิ่งที่ไม่น่าเป็นไปได้และนี่คือเหตุผล:

- ข้อจำกัดด้านทรัพยากร: การเปิดสงครามภาคพื้นดินครั้งใหญ่เป็นความพยายามที่ต้องใช้ทรัพยากรอย่างมาก มีเพียงไม่กี่ประเทศเท่านั้นที่มีทุนทางการทหารและการเมืองเพียงพอ

- ซาอุดีอาระเบียคือตัวแปรสำคัญ: แม้ว่าอิหร่านจะเป็นผู้ผลิตน้ำมันรายใหญ่ แต่ยักษ์ใหญ่ที่แท้จริงก็คือซาอุดีอาระเบีย และเนื่องจากซาอุดิอาระเบียไม่ได้รับผลกระทบ ทำให้ผลการผลิตยังดำเนินการตามปกติ

นอกจากนี้ ตามที่นักวิเคราะห์น้ำมันดิบระบุไว้ว่า ราคาน้ำมันในปัจจุบันได้รวมค่าความเสี่ยงไว้ที่ 5-10 ดอลลาร์ต่อบาร์เรลแล้ว เพื่อชดเชยความตึงเครียดทางภูมิรัฐศาสตร์ที่กำลังมีอยู่

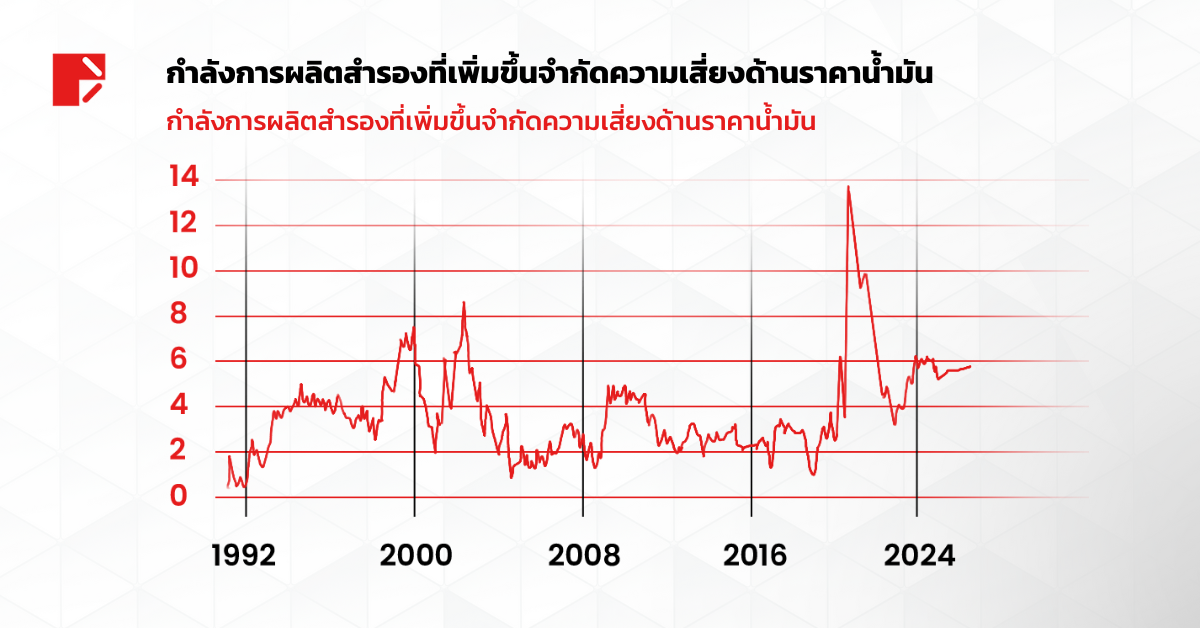

กราฟด้านบนแสดงให้เห็นว่ากำลังการผลิตอะไหล่ทั่วโลกยังคงสูงอยู่ จากปัจจัยเหล่านี้ Goldman Sachs เชื่อว่าราคาน้ำมันดิบเบรนท์จะยังคงถูกจำกัดไว้ที่ราคา 90 ดอลลาร์ต่อบาร์เรล ยกเว้นในกรณีที่อุปทานน้ำมันทั่วโลกจะหยุดชะงักอีก ทำให้ราคาถูกกดไว้

2. การปิดกั้นช่องแคบฮอร์มุซ

ช่องแคบฮอร์มุซเป็นเส้นทางเดินเรือน้ำมันที่สำคัญ และเป็นสถานที่ที่มีความขัดแย้งตั้งแต่ในอดีต แต่เมื่อพิจารณาสิ่งดังต่อไปนี้

- ประวัติศาสตร์มักจะซ้ำรอย: แม้แต่ในช่วงสงครามสหรัฐฯ-อิหร่านในทศวรรษ 1980 ช่องแคบยังคงเปิดทำการอยู่ปกติ การขัดขวางเส้นทางนี้จะเป็นการกระทำที่เสี่ยงต่อประเทศอิหร่าน

- ขัดประโยชน์ของตนเอง: การปิดกั้นช่องแคบจะทำให้การส่งออกน้ำมันของอิหร่านซึ่งเป็นแหล่งรายได้ที่สำคัญของประเทศต้องหยุดชะงักและไม่เป็นผลดีทั้งด้านการเมืองและเศรษฐกิจ

ทีนี้มาวิเคราะห์อีกฝั่งกันบ้าง

ปัจจัยใดที่สามารถผลักดันราคาน้ำมันให้สูงกว่า 100 ดอลลาร์ต่อบาร์เรลได้?

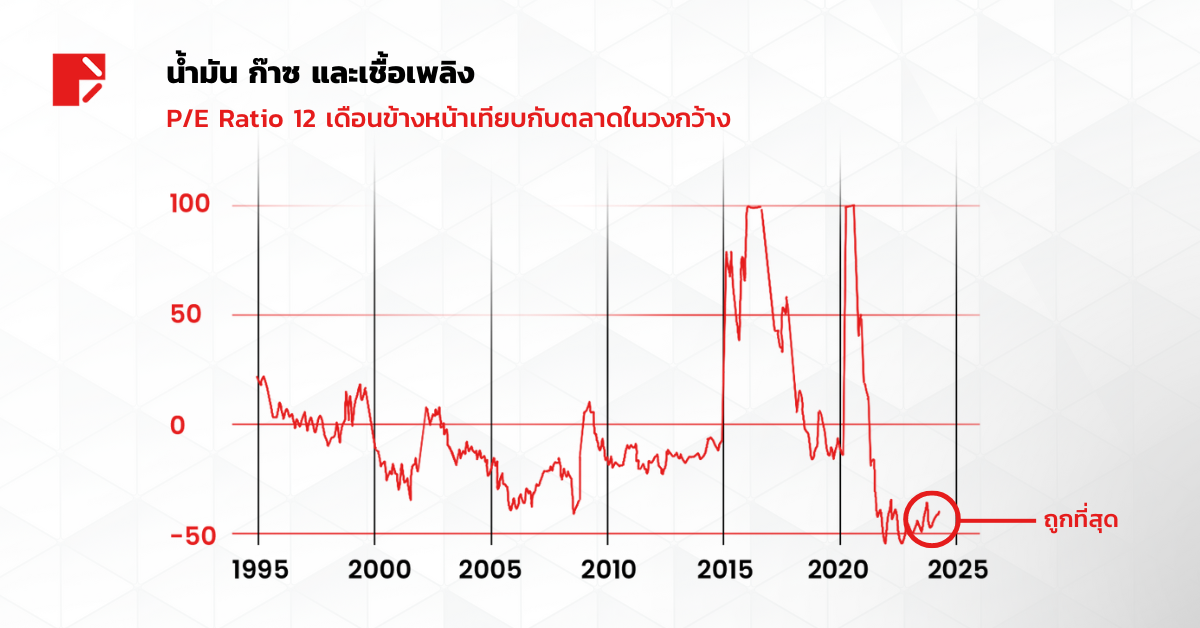

ตามกราฟด้านบน อัตราส่วน P/E (ราคาต่อรายได้) ที่ต่ำสำหรับน้ำมัน ก๊าซ และเชื้อเพลิงของสหรัฐอเมริกานั้นทำให้ราคาถูกเมื่อเทียบกับตลาด นี่อาจเป็นปัจจัยที่ต้องพิจารณาเมื่อประเมินความเสี่ยงของราคาน้ำมันที่สูงขึ้น อย่างไรก็ตาม สิ่งสำคัญคือต้องจำไว้ว่าการประเมินมูลค่าที่ต่ำไม่ได้รับประกันถึงราคาที่เพิ่มขึ้น แต่เป็นการตัดความเชื่อมโยงระหว่างราคาน้ำมันในปัจจุบันกับความคาดหวังของนักลงทุนต่อความสามารถในการทำกำไรในอนาคตสำหรับบริษัทน้ำมัน

ปัจจัยอื่นๆ ที่อาจผลักดันราคาน้ำมันให้สูงกว่า 100 ดอลลาร์/บาร์เรล ได้แก่

- OPEC+ อาจลดกำลังการผลิตมากขึ้น: พันธมิตรผู้ผลิตน้ำมันอาจจำกัดการผลิตเพิ่มหากความตึงเครียดทางการเมืองเพิ่มสูงขึ้น

- ปัญหาด้านโครงสร้างพื้นฐาน: ความเสียหายต่อการผลิตน้ำมัน การขนส่ง หรือการกลั่นน้ำมันอาจส่งผลกระทบต่ออุปทาน ซึ่งคล้ายกับเหตุการณ์การหยุดชะงักของโรงกลั่นรัสเซียแต่รุนแรงกว่า

- อนาคตน้ำมันของอิหร่านที่ไม่แน่นอน: หากอุปทานน้ำมันของอิหร่านลดลงเนื่องจากการหยุดชะงักภายในหรือการเปลี่ยนแปลงนโยบายการเงินของสหรัฐฯ ราคาก็อาจสูงขึ้นได้

- สถานการณ์กรณีที่เลวร้ายที่สุด (ความเป็นไปได้ต่ำ): การปิดช่องแคบฮอร์มุซโดยสมบูรณ์จะส่งผลให้ราคาน้ำมันพุ่งสูงขึ้นอย่างไม่ต้องสงสัย อย่างไรก็ตาม Goldman Sachs ถือว่าเหตุการณ์นี้มีความเป็นไปได้ต่ำ

การวิเคราะห์ทางเทคนิคของน้ำมันดิบ

การโจมตีอิสราเอลเมื่อเร็วๆ นี้โดยอิหร่านไม่ได้ส่งผลกระทบอย่างมีนัยสำคัญต่อราคาน้ำมัน เนื่องจากตลาดได้คำนึงถึงความเสี่ยงทางภูมิรัฐศาสตร์ในภูมิภาคแล้ว

ประเทศต่างๆ ในภูมิภาคกำลังอยู่ระหว่างการเปลี่ยนแปลงทางเศรษฐกิจที่สำคัญทำให้มีแรงจูงใจที่จะหลีกเลี่ยงความขัดแย้งที่อาจขัดขวางผลประโยชน์เหล่านี้ได้

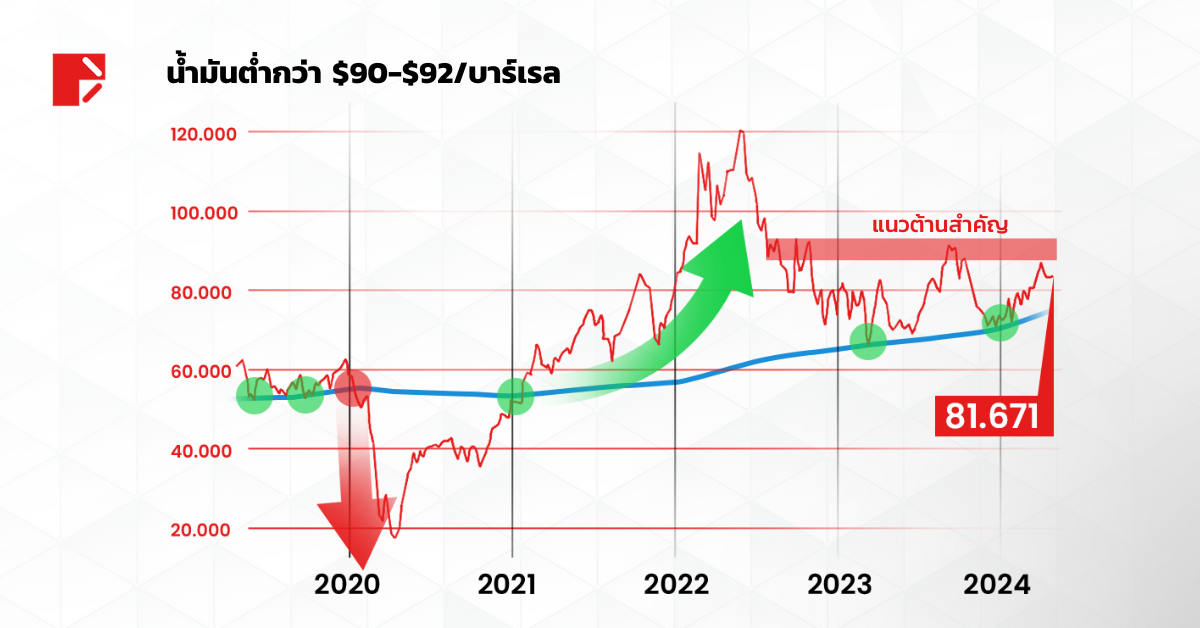

แนวโน้มราคาน้ำมันในปัจจุบันของเรายังคงเป็นกลาง โดยน้ำมันดิบเบรนท์คาดว่าจะถึงบริเวณอุปทานที่สำคัญ (แนวต้านหลัก) ซึ่งอยู่ระหว่าง 90-92 ดอลลาร์ในช่วงครึ่งหลังของปี 2567

หากราคายังคงอยู่เหนือ 200 SMA รายสัปดาห์ (เส้นสีน้ำเงิน) ภาวะตลาดขาขึ้นจะถูกจำกัด การทะลุต่ำกว่า SMA เท่านั้นที่จะกระตุ้นให้เกิดการขายอย่างรุนแรงในตลาด เช่นเดียวกับสถานการณ์ในปี 2020

ข้อคิดที่ได้จากความขัดแย้งระหว่างอิสราเอล-อิหร่าน

แม้ว่าความตึงเครียดทางภูมิรัฐศาสตร์อาจส่งผลให้ราคาพุ่งสูงขึ้นชั่วคราว แต่ปัจจัยพื้นฐานชี้ให้เห็นว่าการพุ่งขึ้นครั้งใหญ่ของราคาน้ำมันไม่น่าจะเกิดขึ้นได้ ประเทศในตะวันออกกลางเองก็มีแรงจูงใจในการรักษาเสถียรภาพ และการปิดช่องแคบฮอร์มุซโดยสมบูรณ์นั้นไม่เป็นประโยชน์สูงสุดต่อพวกเขา

การเปิดเผยข้อมูลความเสี่ยง

การซื้อขายเครื่องมือทางการเงินมีความเสี่ยงสูง เนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงิน เนื่องจากความเคลื่อนไหวทางการตลาดที่ไม่พึงประสงค์และคาดการณ์ไม่ได้ ซึ่งอาจทำให้เกิดความเสียหายแก่นักลงทุนในระยะเวลาที่รวดเร็วได้ ผลการลงทุนในอดีตไม่สามารถชี้วัดความสำเร็จหรือผลกำไรในการลงทุนได้ การลงทุนด้านนี้เกี่ยวข้องกับมาร์จินและเลเวอเรจ ซึ่งการลงทุนจำนวนเล็กน้อยอาจส่งผลประทบมากได้ ดังนั้น นักลงทุนควรเตรียมรับความเสียหายที่อาจเกิดขึ้นจากการซื้อขาย

โปรดอ่านและทำความเข้าใจความเสี่ยงของการซื้อขายเครื่องมือทางการเงินอย่างถี่ถ้วนก่อนที่จะทำธุรกรรมกับ Doo Prime หากมีข้อสงสัยในการลงทุน ควรขอคำแนะนำจากผู้เชี่ยวชาญ สำหรับข้อมูลเพิ่มเติม สามารถดูได้ที่ข้อมูลข้อตกลงการทำธุรกรรมและการเปิดเผยข้อมูลความเสี่ยง

ข้อความปฏิเสธการรับผิดชอบตามกฎหมาย

ข้อมูลนี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปแก่สาธารณะเท่านั้น ข้อมูลไม่ควรถูกตีความเป็นคำปรึกษาทางด้านการลงทุน คำแนะนำ ข้อเสนอ หรือคำเชิญชวนเพื่อซื้อหรือขายเครื่องมือทางการเงินใด ๆ ข้อมูลที่นำเสนอในบทความนี้จัดทำขึ้นโดยโดยไม่มีการอ้างอิงหรือพิจารณาถึงจุดประสงค์การลงทุนหรือสถานะทางการเงินของผู้ใดผู้หนึ่งแต่อย่างใด การอ้างอิงถึงประสิทธิภาพของเครื่องมือทางการเงินในอดีต เครื่องมือทางการดัชนี หรือผลิตภัณฑ์การลงทุนไม่ใช่ตัวบ่งชี้ที่เชื่อถือได้สำหรับผลลัพธ์ในอนาคต Doo Prime ไม่รับรองและรับประกันข้อมูล และไม่รับผิดชอบต่อการสูญเสียหรือความเสียหายทั้งทางตรงและทางอ้อมอันเป็นผลมาจากความไม่ถูกต้องหรือความไม่สมบูรณ์ของข้อมูล Doo Prime ไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายที่เป็นผลมาจากความเสี่ยงการซื้อขาย กำไร หรือขาดทุนทั้งทางตรงและทางอ้อมที่เกี่ยวข้องกับการลงทุนส่วนบุคคล