จากข่าวล่าสุด NVDA ได้ประกาศการแยกหุ้นที่ 10:1 ซึ่งถือเป็นครั้งใหญ่ที่สุดในประวัติศาสตร์!

ซึ่งหมายความว่าตั้งแต่วันที่ 10 มิถุนายน 2024 เป็นต้นไป แต่ละหุ้น NVDA ที่คุณถืออยู่จะแปลงเป็นสิบหุ้น! หรือหากคุณเป็นนักลงทุนรายใหม่ คุณสามารถซื้อหุ้น NVDA ได้ด้วยต้นทุนน้อยกว่า 10 เท่า

แต่ก่อนที่คุณจะตัดสินใจซื้อหุ้น NVDA ที่ “ถูกกว่า” ลองย้อนกลับไปและวิเคราะห์ว่าการแยกหุ้นคืออะไรและผลกระทบที่อาจมีต่อหุ้น NVDA นอกจากนี้ เรามาวิเคราะห์ปัจจัยพื้นฐานและปัจจัยเทคนิคของ Nvidia กันดีกว่า

หารด้วยสิบ มูลค่าจะคงเดิม

โดยแก่นแท้แล้ว การแยกหุ้นเป็นกลยุทธ์ทางการเงินแบ่งหุ้นที่มีอยู่ของบริษัทออกเป็นหุ้นจำนวนที่มากขึ้นโดยมีราคาที่ต่ำกว่าเดิม ในกรณีของ NVIDIA 1 หุ้นที่มีราคา 1,000 ดอลลาร์จะแปลงเป็น 10 หุ้นที่ราคา 100 ดอลลาร์แทน แม้ว่าคุณอาจรู้สึกว่าคุณกำลังได้รับการลดราคา แต่จริงๆแล้วมูลค่ารวมของการถือครองของคุณยังคงเท่าเดิม มันเหมือนกับการตัดพิซซ่าออกเป็นสิบชิ้นแทนที่จะเป็นแปดชิ้น คุณยังคงมีปริมาณพิซซ่าเท่าเดิม แค่เป็นชิ้นที่เล็กๆ เท่านั้น

จิตวิทยาเบื้องหลังการแตกหุ้นของ NVDA

แล้วทำไมผู้คนถึงตื่นเต้นจากเรื่องนี้? การแยกหุ้นอาจทำให้เกิดการเปลี่ยนแปลงทางจิตวิทยาสำหรับนักลงทุน โดยเฉพาะอย่างยิ่งนักลงทุนรายย่อย ราคาหุ้นที่ต่ำลงทำให้หุ้นดูมีราคาที่ไม่แพง โดยเฉพาะหุ้นที่เพิ่งออกสู่ตลาดหรือมีทุนที่จำกัด สิ่งนี้สามารถนำไปสู่แรงซื้อที่เพิ่มขึ้นซึ่งอาจส่งผลให้ราคาหุ้นสูงขึ้นได้ในระยะสั้น

ปัจจัยพื้นฐาน: นอกเหนือจากกระแสการแตกหุ้นของ NVDA

กลับมาที่คำถามสำคัญว่า ถึงเวลาซื้อหุ้น NVDA แล้วหรือยัง?

ใช่ อาจถึงเวลาแล้ว แต่ไม่ใช่แค่เพราะการแตกหุ้น 10:1 ของ Nvidia ที่กำลังจะเกิดขึ้นเท่านั้น

แม้ว่าการแตกหุ้นอาจก่อให้เกิดแรงซื้อชั่วคราว แต่นักลงทุนมืออาชีพรู้ดีว่าการตัดสินใจที่แท้จริงนั้นขึ้นอยู่กับปัจจัยพื้นฐานของบริษัท ต่อไปนี้เป็นปัจจัยสำคัญที่ควรพิจารณาก่อนกดปุ่มซื้อ:

ประการแรก Nvidia มีผลประกอบการณ์ที่เกินประมาณการของ Wall Street โดยได้รับแรงหนุนจากประสิทธิภาพของชิป GPU ที่ใช้คำนวณ AI รายรับของ Nvidia เพิ่มขึ้นเป็น 26.04 พันล้านดอลลาร์ในไตรมาสที่ 1 ปี 2567 เพิ่มขึ้น 262% เมื่อเทียบเป็นรายปี รายได้ส่วนใหญ่เนื่องมาจากความสำเร็จของ H100 GPU

ประการที่สอง Nvidia ได้เพิ่มเงินปันผลรายไตรมาสขึ้น 150% ซึ่งบ่งบอกถึงสถานะทางการเงินที่แข็งแกร่งและแนวโน้มที่ดี

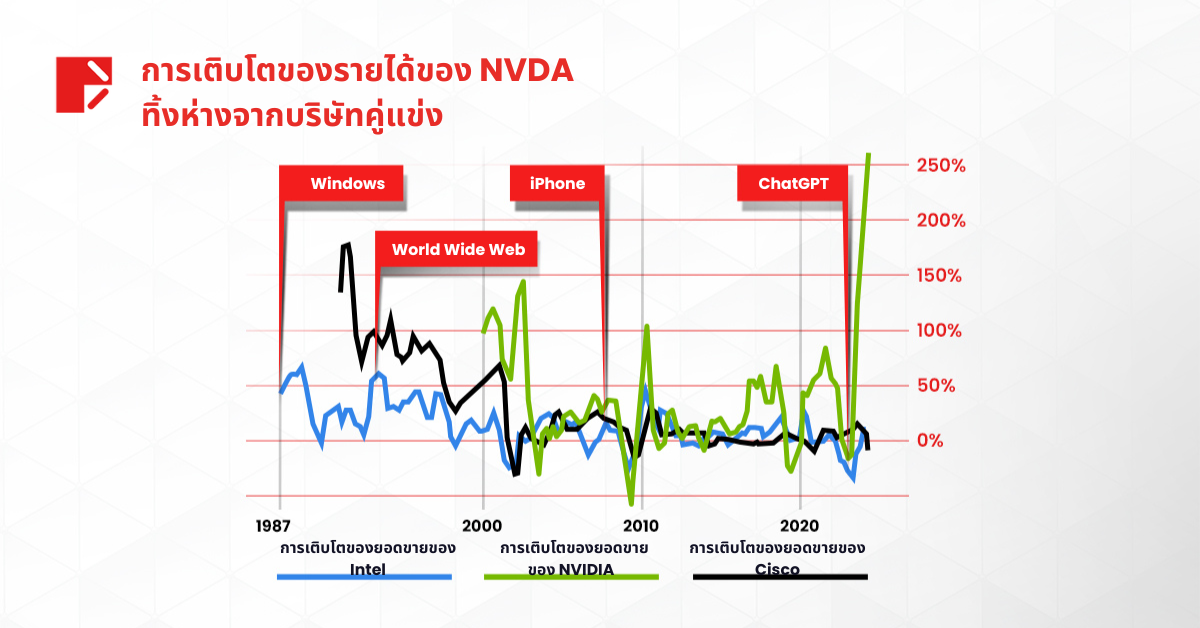

ประการที่สาม การเติบโตของรายได้ที่ไม่ธรรมดาของ Nvidia! ในอดีต นวัตกรรมทางเทคโนโลยีที่สำคัญ เช่น Windows, World Wide Web และ iPhone ผลักดันการเติบโตของยอดขายให้กับ Intel และ Cisco อย่างไรก็ตาม การเติบโตของ Nvidia เพิ่มขึ้นอย่างมากจากการเพิ่มขึ้นของเทคโนโลยี AI โดยเฉพาะ ChatGPT

นอกเหนือจากการทำให้หุ้นเข้าถึงได้มากขึ้นแล้ว การแตกหุ้นยังส่งสัญญาณถึงความเชื่อมั่นของฝ่ายบริหาร แต่สิ่งสำคัญสำหรับนักลงทุนคือการรับรู้ว่ามูลค่าของบริษัทจะยังคงไม่เปลี่ยนแปลง

ซื้อก่อนหรือหลังการแตกหุ้น NVDA?

การตัดสินใจซื้อเมื่อใดขึ้นอยู่กับเงินลงทุน กลยุทธ์ และการยอมรับความเสี่ยง

หากเงินทุนของคุณมีมาก คุณอาจพิจารณาซื้อหุ้นก่อนวันแตกหุ้นของ NVDA คุณอาจได้เปรียบเหนือนักลงทุนรายย่อยที่กำลังรอวันที่ 10 มิถุนายน

หากคุณเป็นนักลงทุนรายย่อย การรอวันแตกหุ้นอาจเป็นวิธีที่ดีที่สุด โมเมนตัมยังมีแนวโน้มที่จะยังคงอยู่ในระดับสูงและแข็งแกร่งขึ้นต่อไปหลังจากวันที่ 10 มิถุนายน

การวิเคราะห์ทางเทคนิคแสดงให้เห็นว่าหุ้นของ Nvidia มีการซื้อขายเหนือ $1,000/หุ้นเป็นครั้งแรกในประวัติศาสตร์ หลังจากประกาศผลประกอบการและการแตกหุ้นเมื่อเร็วๆ นี้

ระดับแนวรับราคาหลักปัจจุบันอยู่ที่ 950 ดอลลาร์ ซึ่งเป็นแนวต้านเมื่อก่อนหน้านี้

หากหุ้นอยู่เหนือแนวรับนี้ อาจบ่งบอกถึงโมเมนตัมขาขึ้นอย่างต่อเนื่อง

เทรดเดอร์ควรจับตาดูการเคลื่อนไหวของราคาที่ประมาณ 950 ซึ่งอาจเป็นโอกาสในการซื้อ

บททิ้งท้าย: การแตกหุ้นเป็นเครื่องมือ ไม่ใช่สัญญาณ

การแตกหุ้นเป็นเครื่องมือทางการเงิน ไม่ใช่การรับประกันโอกาสในการซื้อ อย่าจมอยู่กับความตื่นเต้น แต่มุ่งเน้นไปที่พื้นฐานของบริษัท รวมถึงหาข้อมูลและตัดสินใจลงทุนโดยมีข้อมูลที่ครบถ้วนตามเป้าหมายและการยอมรับความเสี่ยงของคุณ โปรดจำไว้ว่า เวลาที่ดีที่สุดในการซื้อหุ้นคือเมื่อราคาสอดคล้องกับการประเมินศักยภาพของบริษัทในอนาคต

การเปิดเผยข้อมูลความเสี่ยง

การซื้อขายเครื่องมือทางการเงินมีความเสี่ยงสูง เนื่องจากความผันผวนของมูลค่าและราคาของเครื่องมือทางการเงิน เนื่องจากความเคลื่อนไหวทางการตลาดที่ไม่พึงประสงค์และคาดการณ์ไม่ได้ ซึ่งอาจทำให้เกิดความเสียหายแก่นักลงทุนในระยะเวลาที่รวดเร็วได้ ผลการลงทุนในอดีตไม่สามารถชี้วัดความสำเร็จหรือผลกำไรในการลงทุนได้ การลงทุนด้านนี้เกี่ยวข้องกับมาร์จินและเลเวอเรจ ซึ่งการลงทุนจำนวนเล็กน้อยอาจส่งผลประทบมากได้ ดังนั้น นักลงทุนควรเตรียมรับความเสียหายที่อาจเกิดขึ้นจากการซื้อขาย

โปรดอ่านและทำความเข้าใจความเสี่ยงของการซื้อขายเครื่องมือทางการเงินอย่างถี่ถ้วนก่อนที่จะทำธุรกรรมกับ Doo Prime หากมีข้อสงสัยในการลงทุน ควรขอคำแนะนำจากผู้เชี่ยวชาญ สำหรับข้อมูลเพิ่มเติม สามารถดูได้ที่ข้อมูลข้อตกลงการทำธุรกรรมและการเปิดเผยข้อมูลความเสี่ยง

ข้อความปฏิเสธการรับผิดชอบตามกฎหมาย

ข้อมูลนี้มีวัตถุประสงค์เพื่อให้ข้อมูลทั่วไปแก่สาธารณะเท่านั้น ข้อมูลไม่ควรถูกตีความเป็นคำปรึกษาทางด้านการลงทุน คำแนะนำ ข้อเสนอ หรือคำเชิญชวนเพื่อซื้อหรือขายเครื่องมือทางการเงินใด ๆ ข้อมูลที่นำเสนอในบทความนี้จัดทำขึ้นโดยโดยไม่มีการอ้างอิงหรือพิจารณาถึงจุดประสงค์การลงทุนหรือสถานะทางการเงินของผู้ใดผู้หนึ่งแต่อย่างใด การอ้างอิงถึงประสิทธิภาพของเครื่องมือทางการเงินในอดีต เครื่องมือทางการดัชนี หรือผลิตภัณฑ์การลงทุนไม่ใช่ตัวบ่งชี้ที่เชื่อถือได้สำหรับผลลัพธ์ในอนาคต Doo Prime ไม่รับรองและรับประกันข้อมูล และไม่รับผิดชอบต่อการสูญเสียหรือความเสียหายทั้งทางตรงและทางอ้อมอันเป็นผลมาจากความไม่ถูกต้องหรือความไม่สมบูรณ์ของข้อมูล Doo Prime ไม่รับผิดชอบต่อความสูญเสียหรือความเสียหายที่เป็นผลมาจากความเสี่ยงการซื้อขาย กำไร หรือขาดทุนทั้งทางตรงและทางอ้อมที่เกี่ยวข้องกับการลงทุนส่วนบุคคล